לשמיעת הכתבה לחצו כאן

משכנתא חדשה

עולם המשכנתאות לא נח לרגע ולמרות זאת, מידי יום ישראלים רבים נוטלים משכנתאות חדשות.

מהי משכנתא חדשה ומהם המאפיינים שלה? צוות יועצי המשכנתאות של kar-ka דאגו להביא בפניכם את המידע הרלוונטי בנושא. מוזמנים להכיר את המידע שחשוב להכיר על משכנתא חדשה.

מהי משכנתא חדשה?

לפני שנתחיל חשוב בכלל להבין מהי משכנתא חדשה. אז הלוואת משכנתא היא הלוואה בה משעבדים נכס וממשכנים אותו לטובת הבנק או כל גוף מימון אחר, ומקבלים תמורת השיעבוד הלוואה שהיא לא גבוהה יותר משווי ערך הנכס הממושכן.

הלוואת משכנתא מאפשרת ללווה לרכוש נכס משלו. הוא משעבד את הנכס הנרכש לטובת הבנק, משלם את החזרי המשכנתא כנדרש ובתום תקופת המשכנתא הבנק מסיר את השעבוד ובעל הנכס נהנה מנכס בבעלות פרטית. היום קשה למצוא מישהו שרוכש נכס נדל"ן ללא נטילת משכנתא. מחירי הדיור בישראל מאמירים ואפילו בפריפריה קשה למצוא דירה שעולה פחות ממיליון שקלים. ולמי יש לשלם מיליון שקלים באופן מיידי? בדיוק מסיבה זו קיימת הלוואת משכנתא המאפשרת תשלומים נוחים ברכישת דירה. יחד עם זאת, אין ספק כי הלוואת משכנתא היא ההלוואה היקרה ביותר בחיי ישראלי ממוצע ולכן חשוב שהיא תיעשה בכובד ראש, בפרט כאשר מדובר במשכנתא חדשה. משכנתא חדשה היא הלוואת משכנתא הנלקחת פעם ראשונה על ידי לווים שאין על שמם זכויות נדל"ן כלשהם.

מה מאפיין משכנתא חדשה?

בתור כאלו שנוטלים משכנתא חדשה, מצד אחד יהיה לכם קל יותר לקבל ריבית משתלמת ואטרקטיבית על ההלוואה שלכם, אך מצד שני הבנק מזהה מתי מדובר באנשים הנוטלים משכנתא חדשה והוא קולט שניתן "לדחוף" להם ריבית יקרה יותר… מסיבה זו חשוב לזכור כי ליווי של יועץ משכנתאות בלקיחת משכנתא חדשה, הוא קריטי במיוחד.

למה להיעזר ביועץ משכנתאות ולא בפקיד הבנק?

אמנם, הבנקים השונים מעמידים לרשות הציבור פקידי משכנתאות שלפעמים אף מציגים את עצמם כיועצי משכנתא מטעם הבנק. אך חשוב לדעת כי הבנק הוא לא עמותה או גמ"ח. מדובר בעסק פיננסי לכל דבר והרווח שלו מתבטא במכירת כסף תמורת… כסף! לשם כך הוא יוצר הטבות, מבצעים וטריקים שיווקיים שונים שיגרמו ללווים לפנות דווקא אליו. אך חשוב להבין כי פקידי המשכנתאות בבנק מגיעים לטובת הבנק ולא לטובת הלווה.

איך זה עובד?

פקיד המשכנתאות בבנק מצ'ופר על כל ריבית גבוהה שהוא מצליח לשלב בתיק משכנתא של לווה. כך שאמנם אתם לא צריכים לשלם לו כסף עבור התאמת תמהיל המשכנתא לצרכים שלכם, אך אתם בהחלט משלמים על כך מחיר בדמות ריביות יקרות במיוחד… לעומת זאת, ברגע שאתם שוכרים יועץ משכנתאות חיצוני פרטי, אתם אומנם משלמים לו שכר טרחה של כמה אלפי שקלים בודדים, אך אתם נהנים מהתאמה מושלמת של המשכנתא לצרכי היומיום שלכם, גובה ההחזר החודשי מותאם, יש מי שמנהל את תהליך לקיחת המשכנתא, יש מי שמנהל את המשא ומתן עם הגוף המממן להוזלת הריביות וכך אתם חוסכים מאות אלפי שקלים באופן מצטבר.

איך מתחילים בתהליך ומה צריך לדעת לפני?

לפני שמתחילים בתהליך לקיחת משכנתא, חשוב לזכור כי מדובר בתהליך שאורך זמן ולכן חשוב לזכור: לפנות ליועץ משכנתאות כבר בשלב החיפוש של הדירה לרכישה, ולהתייעץ איתו לגבי סכום הרכישה האפשרי מבחינת מימון, גובה הון עצמי וכו'. מצאתם דירה לרכישה? אל תחתמו חוזה לפני שיועץ המשכנתאות אישר לכם את תאריכי התשלום המצוינים בחוזה. כל איחור בתשלום עלול לגבות מכם מחיר כבד.בשלב הבא עליכם להעביר את כל המסמכים הנדרשים בתהליך לקיחת משכנתא. מיותר לציין כי לאורך תהליך לקיחת המשכנתא חשוב להמשיך כרגיל בעבודה מסודרת, התנהלות כלכלית נכונה וכו'. היועץ ישלח עבורכם בקשה לקבלת אישור עקרוני. הוא יעשה עבורכם את העבודה ויגיש את הבקשה למספר בנקים כדי לערוך השוואת מחירים טוטאלית ולהוזיל את מחיר הריביות על ידי התמקחות עם פקידי הבנקים למשכנתאות. לאחר קבלת האישור יהיה עליכם להזמין שמאי מקרקעין להערכת שווי הנכס, תצטרכו לפנות לעורך דין שיטפל ברישום הדירה והבטחונות. וכך לאחר המצאת כל האישורים הנדרשים, הבקשה תועבר לבחינה במחלקת המשכנתאות בבנק. אם הכל "ידפוק" כמו שצריך, הביצוע יעשה באופן מיידי, אחרת, תקבלו הודעה על חוסרים הקיימים בתיק המשכנתא שלכם.

חשוב לדעת כי תוקף הריביות הניתן באישור העקרוני תקף ל-24 יום בלבד ולכן חשוב לעבוד בזריזות ולהמציא ליועץ המשכנתאות את המסמכים הנדרשים ללא עיכובים מיותרים שעלולים לייקר את המשכנתא שלכם. נקודה נוספת שחשוב לזכור היא שמדובר בתהליך שאורך זמן ולכן חשוב לפנות ליועץ משכנתאות מינימום 3 חודשים לפני התאריך בו נדרשים למשכנתא.

מה הבנק בודק לפני אישור משכנתא חדשה?

לפני שאתם מתחייבים על משכנתא שהיא הלוואה גדולה, חשוב שתכירו את הדרישות הקיימות מצד הבנק. הבנקים בישראל כפופים לתנאי המפקח על הבנקים ולכן כל פעם לפני אישור משכנתא הם בודקים שאין סיכונים רבים מידי עבורם:

יכולת החזר מספקת – על פי דרישת הבנקים, גובה ההחזר החודשי צריך להיות שליש מגובה ההכנסה הפנויה. כדי לחשב זאת תוכלו לרכז את כל ההכנסות הקבועות שלכם ולהפחית מהן את גובה ההוצאות הקבועות כמו החזרי הלוואות, הו"ק ותשלומי מזונות. כך תקבלו את גובה ההכנסה הפנויה שלכם. רק שליש מגובה ההכנסה הפנויה יוכל לשלם את המשכנתא. על פי דרישות בנק ישראל גובה ההחזר החודשי יכול להיות גם על 40% מגובה ההכנסה הפנויה, אך הבנקים מנסים לצמצם סיכונים ככל הניתן ולכן ככל שגובה ההכנסה הפנויה קטן יותר, כך גם הסיכויים לקבלת משכנתא משתלמת פוחתים.

דירוג אשראי – על פי חוק נתוני אשראי, כל ההתנהלות הכלכלית המתועדת על ידי הבנקים מתועדת במאגר אשראי. ניתן לקבל את דו"ח נתוני האשראי מחברות מוכרות כמו קפטן קרדיט באמצעות הליך הזמנה פשוט. הבנקים בודקים את רמת הדירוג של מבקש ההלוואה, ככל שההתנהלות הכלכלית שלו תהיה טובה יותר, הוא ידורג גבוה יותר וכן להפך. יש פעמים בהם הציון יהיה כל כך נמוך שהבנקים לא יהיו מעוניינים לאשר משכנתא חדשה ללווה כזה ולכן חשוב להתייעץ לפני שליחת בקשת משכנתא חדשה עם איש מקצוע לקבלת סירוב המעניק חותמת שחורה לחינם.

גובה ההון העצמי – כדי לקחת משכנתא חדשה תצטרכו להביא הון עצמי של 25% מערך הנכס בשוק החופשי או ממחיר החוזה, הנמוך מביניהם. כאשר אין הון עצמי מספק, הבנק לא יאשר את המשכנתא וחבל. כבר לפני חתימה על חוזה לרכישת דירה חשוב להתייעץ עם יועץ משכנתאות ולבדוק עם ההון העצמי הקיים מספיק לרכישת דירה במחיר הנקוב. מה גם שחשוב לקחת בחשבון כי קיימות הוצאות נלוות המייקרות את התהליך.

מהן ההוצאות הנלוות ללקיחת משכנתא?

כאשר הבנק מאשר הלוואת משכנתא, הוא לא מעוניין למצוא את עצמו מפסיד. מסיבה זו הוא מגן על עצמו ככל הניתן ולכן הוא דורש ביטחונות, משכון ועוד.

תהליך נטילת משכנתא מתחיל בפנייה ליועץ משכנתא מומחה (כמה אלפים בודדים, בהתאם למורכבות התיק).לאחר קבלת האישור העקרוני מהבנק לנטילת המשכנתא תצטרכו להזמין שמאי להערכת שווי הנכס (דבר שיעלה לכם כ-700 ₪ אם יש לכם הפנייה מהבנק). בשלב הבא תצטרכו לדאוג לשעבוד הדירה ולבחינת המצב המשפטי של הנכס, דבר שיצריך מעורבות של עורך דין (בהתאם למורכבות התיק, יכול להגיע לעלות של 5,000 ₪ ומעלה).

רגע לפני קבלת המשכנתא תצטרכו לרכוש ביטוח מבנה וביטוח חיים – ביטוחים אלו מוגדרים כביטוח משכנתא ועלותם משתנה בהתאם לנתונים האישיים שלכם. אם רכשתם דירה יקרה שעולה מעל 1,800,000 ₪, תצטרכו לשלם מס רכישה בהתאם למדרגות המס שלכם. וכל ההוצאות האלו קיימות עוד לפני שחישבנו את דמי התיווך – במידה ונעזרתם במתווך, שיפוץ הדירה – במידת הצורך, רכישת ריהוט לדירה וכל המסביב.

יכול להיות שאתם אומרים לעצמכם, נו, כמה אלפי שקלים לפה וכמה מאות לפה לא ישפיעו על יציבות העסקה שלי. אך חשוב לדעת שכל שקל מצטרף וכך אתם עלולים למצוא את עצמכם ללא הון עצמי מספק ללקיחת המשכנתא. מסיבה זו חשוב לשקלל גם את העלויות הנלוות לתהליך לקיחת המשכנתא לצד חישוב ההון העצמי הנדרש.

מה חשוב לדעת לפני נטילת משכנתא חדשה?

כל משכנתא מורכבת ממגוון רחב של מסלולי משכנתא. כאשר אתם מעוניינים לקבל משכנתא, אתם בעצם מגישים בקשה לבנק בצירוף כל המסמכים הנדרשים, הבנק בוחן את הבקשה ומאשר את ההלוואה במסלולי ריבית מסוימים. ניתן להתמקח על גובה הריבית אך חשוב לדעת איך לעשות זאת. בכל אופן, הבנק הוא לא שוק… מעורבות של יועץ משכנתא מקצועי היא חשובה במיוחד בתהליך לקיחת משכנתא חדשה.

בנוסף, ישנה חשיבות רבה להתאמת תמהיל המשכנתא לצרכי הלווה. לכל אחד צרכים אחרים ומה שמתאים ללווה אחד לא בהכרח יתאים לחברו. ולכן, חשוב למפות את הצרכים ולבדוק: מה גובה ההחזר החודשי הרצוי? האם ישנה עדיפות שגובה ההחזר החודשי ילך ויגדל אם השנים או להפך? האם ההוצאות הביתיות עלולות לגדול ולהקשות על תשלום המשכנתא בהמשך או שעכשיו המצב לא מאפשר תשלום משכנתא גבוה ובהמשך המצב צפוי להשתפר עם קידום בקריירה? לכמה זמן תרצו לפרוס את ההלוואה (לא ניתן לפרוס הלוואת משכנתא ליותר מ-30 שנה)? מה גובה הסיכון שתרצו לשלב במשכנתא כדי להוזיל אותה?

ככל שתשאלו את עצמכם יותר שאלות, תמצאו את עצמכם ממוקדים יותר ויותר ויהיה לכם קל יותר להגיע למשכנתא משתלמת ומותאמת לצרכים האישיים שלכם.

אילו ריביות יכולות להרכיב תמהיל משכנתא?

על פי הגבלות בנק ישראל, קיימות הגבלות על שילוב הריביות במשכנתא. חשוב לדעת כי הנתונים מתעדכנים מעת לעת ולכן חשוב לעקוב אחר הנתונים המתעדכנים.

שליש מגובה הלוואת המשכנתא חייב להילקח בריבית קבועה, ולא משנה אם היא צמודה למדד או לא.

לא יותר משני שליש מהלוואה ילקחו בריבית משתנה העלולה לגרום לחוסר יציבות ההלוואה.

לאחר רפורמת המשכנתאות שהוכנסה לחוק, הבנקים מציעים תמהילי משכנתא זהים לכל מבקשי המשכנתא. לצד סל המשכנתא האחיד, ניתנת אפשרות לבחירת תמהיל משכנתא מותאם אישית. חשוב לא להתפתות לבחור בסל משכנתא אחיד, אלא לבחור תמהיל משכנתא באופן מחושב המשקלל את כל הנתונים המקיפים הקיימים.

מסלולי משכנתא

בתור נוטלי משכנתא חדשה, כדאי שתכירו את מסלולי המשכנתא הקיימים:

ריבית קבועה לא צמודה למדד (קל"צ) – מסלול זה מציע ריבית קבועה שלא משתנה ולא צמודה למדד המחירים לצרכן. מסלול כזה עולה יקר יותר כי הוא מעניק יציבות להלוואה, אך הוא גם יקר יותר ולכן לא תמיד ישתלם להרכיב אותו על כל תמהיל המשכנתא.

ריבית קבועה צמודה למדד – במסלול זה הריבית קבועה ולא משתנה גם אם תהיה אינפלציה במשק או… אך שימו לב, קרן ההלוואה עצמה צמוד למדד ולכן גובה ההלוואה עלול לתפוח באופן מדאיג יחד עם עליית מדדים במשק. מסיבה זו חשוב לדאוג לשלב מסלול משכנתא זה באופן מבוקר שלא ימיט אסון על המשכנתא.

ריבית משתנה -מסלול ריבית משתנה הוא מסלול בו גובה הריבית משתנה אחת לתקופה שנקבעה מראש (3 / 5 שנים, כמה שבחרתם) בהתאם לגובה המדד בזמן השינוי. בצורה זו יציבות כלשהי מושגת, אך גם היא לתקופה מוגבלת. היתרון במסלול זה הוא נקודות היציאה המאפשרות סילוק של ההלוואה ללא קנס על פירעון מוקדם.

ריבית פריים – ריבית זו מורכבת מריבית בנק ישראל () וריבית עוגן הבנקים (1.5%). נכון להיום היא מאמירה לאחר 8 שנים בהם היא הייתה הריבית הכי זולה במשק. מדובר בריבית זולה יחסית, אך היא עלולה להשתנות בכל 15 לחודש ולכן היא לא נחשבת ליציבה.

ריבית במסלול זכאות – מסלול זכאות הוא מסלול הניתן אך ורק לבעלי זכאות. הזכאות מתבטאת בצבירה של 1000 נקודות. כל נתון מזכה בנקודות מצטברות. הגעה לפחות מסכום הנקודות הנדרש, לא מקנה זכאות. מדובר במסלול בו גובה הריבית נמוך בחצי אחוז בגובה הריבית המומצעת הצמודה למדד. גובה ריבית זו לא יהיה יותר מ-3% ולכן הוא גם משתלם. אך חשוב להכיר את הקריטריונים לצבירת הניקוד.

השיטה לספירת נקודות ידועה:

1. שנה ראשונה לנישואין מקנה 250נקודות, כל שנה נוספת תזכה אתכם ב-50 נוספות.

2. אחים ואחיות של בני הזוג יזכו אותם ב-50 נקודות על כל אח או אחות.

3. שירות צבאי של 3 שנים – 360 נקודות

4. על ילד ראשון תקבלו 350 נקודות, על כל ילד נוסף תקבלו 150 נקודות. ילד חמישי לא מוסיף לצבירת הנקודות כך שניתן לשקלל רק 4 ילדים בסך הכל.

ריבית מט"ח – מסלול מט"ח (מטבע חוץ), הוא מסלול בו גובה הריבית צמודה לעליות שער החליפין. מסלול זה מתאים לכאלו הגרים בחו"ל או מעוניינים לשלם את המשכנתא במטבע חוץ בגלל שכר שמקבלים במטבע זה.

איך בוחרים יועץ משכנתאות טוב?

בבחירת יועץ משכנתאות לליווי תהליך לקיחת ההלוואה שלכם, חשוב לבחון פרמטרים מסוימים:

מקצועיות – הידע המקצועי חשוב לכם כלווים. בגלל שבישראל ענף ייעוץ המשכנתאות לא מפוקח וכל אדם יכול להחליט שהוא יועץ משכנתאות, חשוב שתבדקו שאתם אכן פונים לאדם שעבר הכשרה מקצועית בתחום.

וותק– פנו ליועץ משכנתאות בעל וותק וניסיון. אם יש לו ניסיון בבנקאות הוא אמור להכיר את הלך הבנק "מאחורי הקלעים" מה שאמור לסייע לו בניהול תיק המשכנתא שלכם ולכן חשוב לבחור יועץ בעל וותק בתחום ועם יש לו רזומה בנקאית, עוד יותר טוב.

מומחיות בסוג המשכנתא שלכם – יש יועצי משכנתאות בעלי מומחיות מיוחדת בטיפול במשכנתא חדשה אך בטיפול במשכנתא לבנייה עצמית לדוגמא, הם מאבדים יד ורגל. אתם צריכים לבדוק שאתם אכן פונים לאיש מקצוע בעל מומחיות בתחום המשכנתא שלכם דווקא.

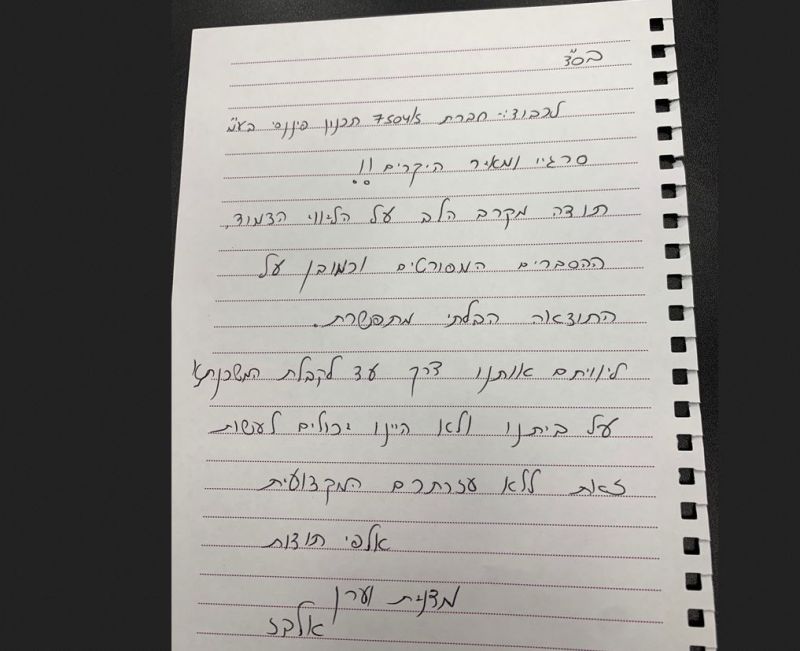

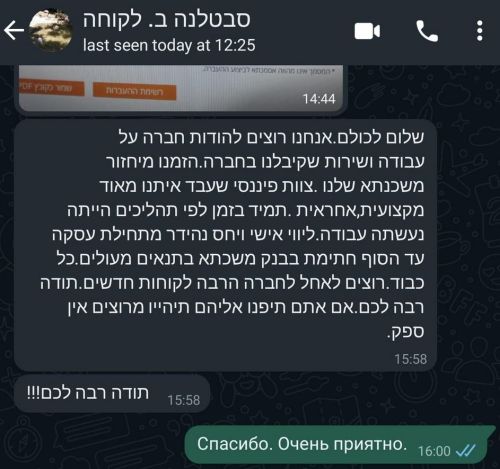

המלצות – בררו אצל חברים וחפשו לשמוע המלצות. חברים הם האנשים הקרובים מהם תוכלו לשמוע המלצות או דיס… גם אתרי האינטרנט יעזרו לכם למצוא את אנשי המקצוע המומחים בתחום, אך אין כמו המלצות מבעל ניסיון.

מחיר – שכר הטרחה שיועץ משכנתאות גובה משתנה בין יועץ אחד למשנהו. חשוב שתבדקו שהמחיר שאתם משלמים הוא מחיר הוגן בהתאם למורכבות התיק שלכם. אין סיבה לשלם מחיר יקר יותר מהמחיר הממוצע בשוק.

שירות ואדיבות – אתם לא רוצים להרגיש שעושים לכם טובה שעוזרים לכם לגייס משכנתא משתלמת. חפשו יועץ שמציע שירות יעיל ומקיף. לא אחד ממנו תצטרכו להתחנן לביצוע כל פעולה ולא אחד שלא זמין ואין אצלו אפשרות לתקשורת נורמלית עם הלקוחות…

חיבור אישי – לאינטואיציה הפנימית שלכם יש מה להוסיף ותנו לה מקום. חשוב שתרגישו נעים בחברת יועץ המשכנתאות שפועל למענכם כך שתוכלו להבין אחד את השני באופן הדדי.

טיפים ללקיחת משכנתא

ישנם מספר דברים שתוכלו לעשות לפני ובזמן קבלת משכנתא שיסייעו לכם בתהליך.

לפני תחילת התהליך:

- הגדירו את התקציב שלכם – קבעו כמה אתם יכולים להרשות לעצמכם להחזיר מדי חודש עבור משכנתא, תוך התחשבות בהכנסות, בהוצאות ובהתחייבויות אחרות.

- בדקו את זכאותכם לסיוע ממשלתי – קיימות תוכניות ממשלתיות שונות המסייעות לרוכשי דירה ראשונה, עולים חדשים וזכאים אחרים.

- למדו על סוגי המשכנתאות השונים – קיימות אפשרויות רבות מבחינת מסלולי משכנתא, ריביות ותנאים. חשוב להבין את ההבדלים ביניהם ולבחור את המסלול המתאים לכם ביותר.

- השוו בין הצעות של בנקים שונים – אל תסתפקו בהצעה הראשונה שתקבלו! קבלו הצעות מכמה בנקים והשוו ביניהם מבחינת ריביות, תנאים ועלויות נלוות.

- התייעצו עם יועץ משכנתאות – יועץ משכנתאות מוסמך יכול לספק לכם סיוע בהשגת משכנתא, החל מהגדרת התקציב ועד לחתימה על החוזה.

במהלך התהליך:

- אספו את כל המסמכים הנדרשים – הבנק יבקש מכם מסמכים רבים, כגון תלושי משכורת, אישורי הכנסה, דו"חות חשבון בנק ועוד.

- ודאו שכל הפרטים נכונים ומדויקים בזמן מילוי טופס הבקשה למשכנתא בישראל.

- משאו ומתנו עם הבנק – אל תהססו להתמקח על הריבית ועל תנאי המשכנתא. חשוב להתייעץ עם יועץ משכנתאות מוסמך אשר יוכל להתמקח עבורכם על מנת שתוכלו לקבל את התנאים הטובים ביותר.

- קראו בעיון את החוזה לפני החתימה – ודאו שאתם מבינים את כל הסעיפים ושהחוזה תואם את ההסכמות שהושגו ביניכם לבין הבנק.

החזר משכנתא

החזר קבוע של תשלומי המשכנתא הוא נדבך יסוד בשמירה על יציבות כלכלית ועל מימוש חלום רכישת הדירה. תשלום קבוע ובזמן יאפשר לכם לנהל את תקציבכם בצורה יעילה, לתכנן את ההוצאות השוטפות ביתר קלות ואף לצבור הון לאורך זמן. איחורים בתשלומי המשכנתא עלולים להוביל להשלכות חמורות, הן מבחינה כלכלית והן מבחינה רגשית. לכן, חשוב לבנות תוכנית משכנתא יציבה ומחושבת בסיוע של יועץ משכנתאות מוסמך.

במקרה של קשיים כלכליים זמניים, חשוב לפנות לבנק בהקדם האפשרי ולנסות למצוא פתרון מוסכם, כגון פריסה מחדש של תשלומי המשכנתא או דחיית תשלום.

היו מודעים לזכויותיכם

קבלת משכנתא בישראל היא צעד משמעותי בחיי כל אדם, הכרוך בהתחייבות פיננסית משמעותית. כלווים, חשוב שתכירו את זכויותיכם ותדעו כיצד לממש אותן. חשוב לזכור שאתם אינכם לקוחות שבויים. יש לכם הזכות המלאה לבחור את הגוף הפיננסי ממנו תקבלו את המשכנתא, תוך השוואת הצעות ותנאים. זכותכם לקבל מידע מלא וברור בנוגע לתנאי המשכנתא, כולל הריבית, תנאי ההחזר, העלויות הנלוות וכל זכות או הטבה המגיעה לכם. בנוסף, זכותכם לקבל ליווי מקצועי לאורך כל תהליך קבלת המשכנתא, הן מצד הבנק והן מצד גורמים חיצוניים.

למען מימוש זכויותיכם, חשוב ללמוד אודותן ולהתעדכן בחוקים ובנהלים הרלוונטיים. ניתן למצוא מידע רב על אופן לקיחת משכנתא ללא טעויות באתרים של גופים ממשלתיים, ארגוני צרכנים וחברות ייעוץ משכנתאות.

מימוש זכויותיכם כלווים יסייע לכם לקבל משכנתא בתנאים הטובים ביותר תוך שמירה על ביטחונכם הכלכלי.

סיוע בהשגת משכנתא

מתקשים לקבל משכנתא בכוחות עצמכם? אל דאגה! אנו מתמחים בהענקת ייעוץ וליווי מקצועי לאורך כל תהליך קבלת משכנתא, תוך התאמה אישית לצרכים וליכולות שלכם. צוות המומחים שלנו ידאג להעניק לכם את מלוא התמיכה והייעוץ הדרושים, החל משלבים ראשוניים של בחירת מסלול משכנתא בישראל ועד לחתימה על החוזה הסופי. פנו עוד היום לגורם הרלוונטי ותקבלו סיוע מקצועי בהשגת משכנתא בדרך אל בית החלומות שלכם.

לסיכום

משכנתא חדשה היא משכנתא הנלקחת על ידי לווים שזו להם המשכנתא הראשונה. כפי שסיכמנו כאן, קיימת חשיבות קריטית להתייעצות עם יועץ משכנתא מומחה בתהליך לקיחת משכנתא חדשה. כאן ריכזנו עבורכם את הפרמטרים שיסייעו לכם בבחירת יועץ מתאים עבורכם. בהצלחה!

מעוניינים להתייעץ עם יועץ משכנתאות?